约2.5万亿元!商业银行永续债首度面临赎回

- 靓车改装

- 2024-01-28

- 62362

商业银行无固定期限本债券(下称“永续债”)将首度面临赎回。

1月2日,中央结算公司发布公告显示,2024年,包括中国银行、民生银行、华夏银行、浦发银行、工商银行、农业银行、渤海银行、交通银行、广发银行、建设银行、台州银行、威海银行、徽商银行、中信银行、平安银行共15银行于2019年发行的永续债,按照发行条款,将迎来赎回权行权日。

2023年12月29日,中国银行已发布赎回权行使公告,将全额赎回400亿元永续债,实际行权日为1月29日。

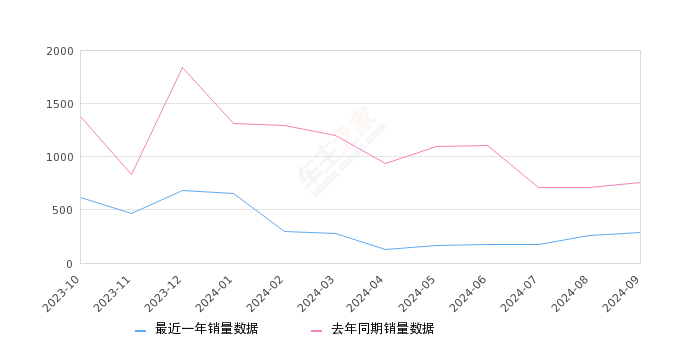

据统计,自2019年中国银行发行首支永续债以来,截至目前,商业银行存量永续债规模已接近2.5万亿元,其中2019年共计发行金额为5696亿元。

尽管如此,21世纪经济报道记者注意到,不少商业银行已未雨绸缪,提前向监管部门申请了本债的发行额度,预计永续债赎回对整体一级本充足率影响有限。金融监管总局数据显示,截至2023年9月末,商业银行一级本充足率为11.90%,高出10.36%的核心一级本充足率1.54个百分点。

共计发行近2.5万亿

2018年12月25日,国务院金融委办公室召开专题会议,研究多渠道支持商业银行补充本有关问题,推动尽快启动永续债发行。2019年1月25日(1月29日为起息日),中国银行成功发行我国商业银行首只永续债,规模400亿元,吸引了境内外的140余投者参与认购,全场认购倍数超过2倍,票面利率为4.50%,可提高其一级本充足率约0.3个百分点。

“首单无固定期限本债券的推出,为后续商业银行发行无固定期限本债券提供了范本,也拓宽了商业银行补充其他一级本工具渠道,对于进一步疏通货币政策传导机制,防范金融体系风险,提升商业银行服务实体经济能力具有积极作用。”彼时,人民银行发布公告称。

此后,包括股份行、城商行、农商行等不同类型的商业银行永续债陆续发行。据统计,截至目前,我国商业银行已共计发行永续债接近2.5万亿元。

与二级本债类似,永续债也会设置赎回条款。中国银行2019年期永续债募集说明书显示,自发行日起5年后,发行人有权于每年付息日(含发行日后第5年付息日)全部或部分赎回本期债券。同时,发行人须在得到银保监会(现为“金融监管总局”)批准并满足相关条件的前提下行使赎回权:(1)使用同等或更高质量的本工具替换被赎回的本期债券,并且只有在收入能力具备可持续性的条件下才能实施本工具的替换;或(2)行使赎回权后的本水平仍明显高于银保监会规定的监管本要求。

不过,值得注意的是,不少中小银行却未行使二级本债赎回选择权。据统计,截至2023年末,有超过50只二级本债未赎回。

“商业银行永续债存在不赎回风险,有三个因素削弱主体的赎回动力,一是其并不包含二级本债的‘本衰减’条款(即从第6年起本补充能力每年递减20%),二是赎回前需报监管审批同意,三是能够顺利新发永续债进行替换或是满足即便赎回也能保持‘明显高于’监管本要求的充足率。”招商证券固定收益团队表示,若是不赎回,不仅需要承担5年后基准利率的不确定性带来的融成本上升风险,更重要的是,由此产生的负面影响不容小觑。

商业银行未雨绸缪

面对永续债、二级本债等债券赎回,以及《商业银行本管理办法》正式实施等压力,尤其是我国国际系统重要性银行还面临总损失吸收能力(TLAC)的监管要求,不少银行已未雨绸缪,提前采取措施来应对。

2023年6月,中国银行完成发行300亿元永续债。不仅如此,该行于2023年8月获批发行4500亿元本债,这意味着该行可在两年内随时发行永续债和二级本债。截至2023年9月末,该行一级本充足率为13.64%,高出11.41%的核心一级本充足率2.23个百分点。

农业银行今年将面临两期永续债赎回,额度共计1200亿元。2023年8月,该行完成发行400亿元永续债。该行同样于2023年8月获批发行4500亿元本债,可在两年内随时发行永续债和二级本债。截至2023年9月末,该行一级本充足率为12.60%,高出10.44%的核心一级本充足率2.16个百分点。

对比来看,中小银行一级本充足率与其核心一级本充足率的差距则相对较小。截至2023年9月末,威海银行二者差距为1.64个百分点,徽商银行二者差距为0.85个百分点。

“目前国有行、股份行仍存补充本需求,假设2024年永续债全部到期赎回,预计2024年国有行二永债(二级本债、永续债)净融或在5000亿元左右,按照国有行占新发本债80%的比重线性外推,2024年银行二永债合计净融预计在6250亿元,较2022年进一步放量,发行规模或超1.7万亿元。”中信证券测算称。

国盛证券金融团队表示,近年来,国有五大行永续债、二级债发行已经有所提速,2019年-2021年每年发行6000亿左右,2022年-2023年则每年发行8000亿左右,考虑到2025年1月1日将迎来第一轮考核(四大行TLAC比例在2025年1月1日起不低于16%),2024年各大行债券发行或将提速。