维安股份闯上交所:控股权反复更迭,一手分红一手募资

- 靓车改装

- 2024-02-02

- 61504

出品|子弹财经

作者|王亚静

编辑|蛋总

美编|倩倩

审核|颂文

在收到上交所下发的审核问询函六个月后,维安股份终于进行了回复。

1月19日,上海维安电子股份有限公司(以下简称:维安股份)的状态更新为“已问询”,维安股份与保荐机构中信证券足足用了552页的内容对上交所的问询进行了回复。

随着回复函的披露,维安股份与合作方屡次对簿公堂,控股权反复更迭,以及左手分红、右手募的合理性所带来的质疑也一一展露。

作为海康威视、华为、小米和京东方的供应商,维安股份的IPO进程一直颇受本市场关注。但这份姗姗来迟的回复函,是否真能让投者把心放到肚子里还是一个未知数。

1、业绩承压,与合作方屡次对簿公堂

维安股份是一专注于电路保护与功率控制的综合解决方案提供商,主要从事电子元件、功率半导体分立器件与模拟集成电路的研发、生产和销售,产品主要应用于工业与物联网、、新能源、网络通信和消费类电子。

从1996年成立至今,维安股份部分产品在市场上占据了一定地位。据灼识咨询统计,2021年,公司PPTC、SCF自控制熔断器的市场占有率均位居全球第三。

透过这些产品,维安股份获得了诸多客户。据维安股份透露,公司与海康威视、京东方、三星、联想、小米、欣旺达、华为、富士康以及比亚迪等众多知名企业建立了合作。

其中,海康威视在2020年-2022年一直位居公司前五大客户行列。

只不过,这些名头响亮的客户,并没有能够让维安股份业绩一路快速奔跑。招股书显示,2020年-2022年,其营收分别为7.84亿元、11.53亿元、11.88亿元,复合增长率为23.12%。

(图/维安股份招股书)

到了2023年前9月时,维安股份的营业收入为9.32亿元,仅同比增长2.21%,增速明显放缓。

未来,维安股份还能否保持增长趋势还是一个未知数。料显示,2022年12月末、2023年6月末及2023年9月末,公司在手订单金额分别为2.77亿元、2.18亿元、2.07亿元,一路下滑。

(图/维安股份回复上交所问询函料)

对此,维安股份解释,主要原因系受到宏观经济形势影响,下游应用领域客户对公司的产品需求增速有所放缓。自2022年年初以来,以智能手机、笔记本电脑为代表的消费类电子市场需求开始萎缩,下游客户普遍以去库存、消化现有留存订单为主,进而对公司在手订单量造成一定影响。

若将维安股份放在行业中来看,其“掉队”更加明显。于2022年末,同行可对比企业营收的平均值为40.73亿元,中位数为18.11亿元。同期,维安股份的营收仅为11.88亿元。

(图/维安股份招股书)

这种差距不仅表现在规模上,还体现在研发中。上述同期,同行业可比公司的授权发明专利数量平均数为807.83项,中位数107项,而维安股份仅有60项。

即便如此,维安股份也没有向研发倾斜过多源。2022年-2022年,同行可比企业研发费用率平均值为9.03%、9.49%及13.10%。与相比,维安股份全面落后,上述同期,维安股份的研发费用率分别为7.75%、7.76%、8.96%。

(图/维安股份招股书)

尤为值得注意的是,因产品问题,维安股份招来诸多诉讼。据「子弹财经」不完全统计,公司客户兴宇新能源、高工电子、康瑞电子均曾因产品质量问题对维安股份提起诉讼,索赔金额在50万元至260万元间不等。其中,兴宇新能源、高工电子均提出撤诉,康瑞电子的相关诉讼仍在审理中。

(图/维安股份回复上交所问询函料)

在招股书中,维安股份均明确,在上述诉讼中,自身产品并没有质量问题,但如何与客户建立信任仍然是一个绕不开的难题。

2、李嘉诚族现身,股权变动引关注

提起维安股份,就绕不开背后上海科学院旗下的上海材料所、上市公司长园集团两大公司的控制权更迭。在问询函中,这也是上交所关注的第一个问题。

招股书显示,1996年,经上海科学院批准,维安股份前身维安热电正式成立。此时,上海材料所和25名自然人股东分别出64万元和16万元,持股80%和20%。

不过,上海材料所仅货币金出500元,剩余的63.95万元为固定产出。

(图/维安股份招股书)

3年后的1999年11月,上海材料所以4.36元/股的价格向宋永琦转让了维安股份34.5%股权,总代价751.5万元。本轮股权转让完毕后,宋永琦成为维安股份的第二大股东,仅次于上海材料所持有的35.5%股权。

(图/维安股份回复上交所问询函料)

要知道,上海科学院是一事业单位,入股背靠上海科学院的维安股份门槛应该不低,但这位走到第二大股东位置的宋永琦究竟是何许人,维安股份甚至并未披露任何信息。

对于这次股权转让,维安股份方面告诉「子弹财经」,宋永琦是引入具有科技意识且有助于拓展市场的外部投者。至于宋永琦的料,维安股份方面仍未透露。

不过,宋永琦在维安股份并未停留太久。2007年上半年,长园集团及子公司西普投收购了上海材料所、宋永琦等人持有的维安股份71.34%股权,每股价格5元。若以此计算,宋永琦每股获利约15%。

(图/维安股份回复上交所问询函料)

而取代上海材料所,成为维安股份新任控股股东的长园集团,更是来头不小。

据维安股份介绍,自2002年上市至2013年末期间,长园集团控股股东始终为长和投,实际控制人为香港长和控股,而这背后正是李嘉诚族。

直到2014年,李嘉诚族才转让了所持有的长园集团全部股权,全面撤出。在李嘉诚族撤离前,维安股份曾进行了数轮增和股权转让,最后一笔出现在2011年。

2011年6月及8月,李从武等自然人股东将合计持有的公司20.63%的股份,以每股16.8元的价格转让给长园集团。

(图/维安股份回复上交所问询函料)

此后,维安股份的股权变动也陷入了一个沉寂期。

直到2019年8月5日,长园集团将维安股份77.73%股权转让于上海材料所、上海科投和物联网基金等10个平台,每股单价8.858元。和8年前相比,公司股票定价不仅未上涨,反而直接腰斩。

就在3天后(即2019年8月8日),维安股份决定进行增,新增注册本由上海科投与横琴材毅认缴,每股价格又上涨到9.035元。

对于估值出现如此巨大差异的疑问,维安股份方面向「子弹财经」表示,公司依法在本次发行的申报文件中真实、准确、完整地披露了转让的相关信息。

不过,「子弹财经」发现,在不同的转让中,维安股份采用了不同的定价策略。

在2011年的股权转让中,定价是以德正信出具的评估报告为基础,参考维安股份与长园集团的业绩对比及长园集团二级市场市盈率协商以13.77倍市盈率确定,每股收购价格为16.8元。

而到了2019年8月的股权转让和增时,公司采用了银信产评估有限公司出具的产评估报告,是以净产为基础确定价格。据上述评估报告,截至2019年2月28日,公司每股净产为9.035元。

对于这一系列股权变动,上交所也多有质疑。例如:维安股份股权被长园集团收购、后又被转让给上海材料所等股东的行为,上交所要求其说明是否存在股权代持或其他利益安排?以及股东、主要人员、董监高间是否存在关联关系或其他利益安排?

对此,维安股份予以否认。但无论如何,最终结果是,绕了一圈后,上海材料所又以一个极低的价格将维安股份的控股权收回。

截至招股说明书签署日,上海材料所直接持有维安股份35.31%股权,并通过其一致行动人合计控制59.80%的表决权,再度成为公司控股股东。

(图/维安股份招股书)

3、一手分红一手募,募投合理性受质疑

按照计划,维安股份此次IPO拟募集金15.30亿元。

(图/维安股份招股书)

其中,2.03亿元拟用于非半导体保护器件产业升级及扩产项目。只是,非半导体保护元件项下的两大产品PPTC、熔断器的产能利用率整体呈现下滑趋势。

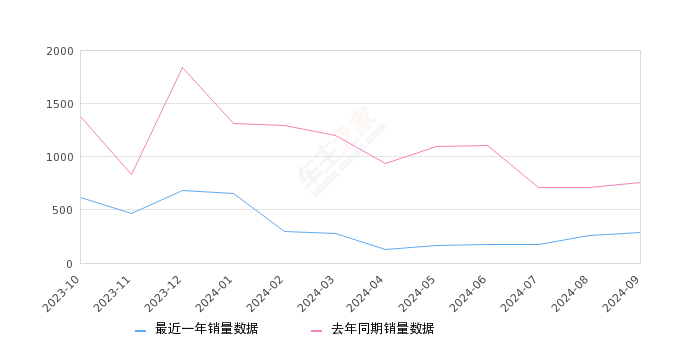

招股书显示,2020年-2022年,PPTC的产能利用率分别为104.84%、100.54%和83.96%;熔断器产能利用率分别为94.04%、103.74%和84.47%。

(图/维安股份招股书)

与此同时,对应产品的销量也在下滑。2020年-2022年,PPTC的销量分别为8.95亿片、10.08亿片及7.81亿片;熔断器的销量分别为4404.61万片、7168.08万片及6608.79万片。

在问询函中,上交所也要求维安股份说明,募投产能消化的安排,是否存在产能无法消化的风险。

除此外,维安股份募的最大的一笔金4亿元拟用于补充流动金。

维安股份表示,公司需要持续提升产品竞争力巩固公司在电路保护行业的领先地位,并不断提高在功率控制行业的地位和认可度,而这需要持续的金投入。

上交所要求维安股份补充现金流的具体流向。维安股份回复料显示,募集而来的金,其中一个用途是偿还流动金贷款。也就是说,公司既有债务还未解决,又有扩展规模的欲望,因而对流动金极其渴望。

但这些难题,都没有阻碍维安股份在递表前连年大笔分红。

2021年和2022年,公司分别分红3733.63万元、4148.46万元。到2023年5月时,股东会同意分红2552.90万元。短短3年时间,维安股份分红超1亿元。

(图/维安股份招股书)

在IPO企业中,左手分红、右手募的行为并不少见。从投者的角度来说,“掏空”投者的口袋,来为公司补充股东获取高额利益后的现金流,这种行为很难让投者接受。

从监管层面来看,随着IPO逐渐收紧后,监管层对此审查十分严格。维安股份后续能否成功闯进A股市场,「子弹财经」将保持关注。

*文中题图来自:摄图网,基于VRF协议。